投资要点

第一部分:2022年前3季度,股债市场表现

5月以来债券上涨、成长表现好于周期的主要逻辑:1)宽货币加码但其向宽信用的传导并不畅通,流动性持续宽松、资产荒延续。2)虽然外需持续超预期支撑经济增长,但内需整体乏力;3)5月以来增量政策有限,政策以托底为主,并没有进行强刺激。

8月中下旬以来债市长期呈现震荡阴跌的态势。其原因有三:1)降息后资金利率反而出现持续上行;2)8月中旬以来人民币持续贬值;3)市场稳增长预期有所回升。资金利率的上行可能是导致本轮债市回调的主因。

市场是否会持续回调?主要看两点:1)宽信用进程能否加速推进?2)央行是否会主动收紧!

第二部分:经济和融资有边际改善,但扩张基础仍不牢固

8月社融好转仍有较为明显的供给端推动,供给端发力但需求端未见明显改善的背景下,社融好转的可持续性可能较差。经济基本面的温和修复主因可能仍在于政策支撑加码,企业和居民部门自发性宽信用循环的开启可能仍有难度。

经济偏弱的拖累之一:“熄火”的地产。当下地产行业信用风险演绎在相当程度上抑制了信用派生和企业及居民的风险偏好。若无超预期的地产托底政策出台,4季度房地产市场拖累经济的状态可能仍将持续。

经济偏弱的拖累之二:“旺季不旺”的建筑施工。应关注建筑施工“旺季不旺”的现象究竟是将继续延续,还是会出现趋势逆转!这可能取决于基建投资能否加速向实物工作量转化,这可能也是目前经济基本面领域最大的关注点之一。

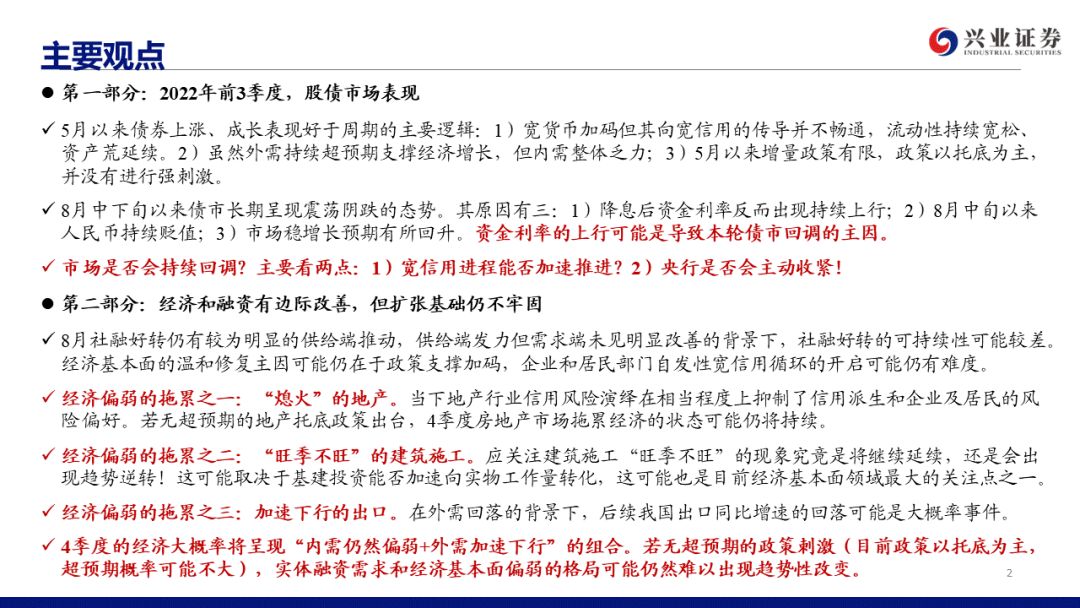

经济偏弱的拖累之三:加速下行的出口。在外需回落的背景下,后续我国出口同比增速的回落可能是大概率事件。

4季度的经济大概率将呈现“内需仍然偏弱+外需加速下行”的组合。若无超预期的政策刺激(目前政策以托底为主,超预期概率可能不大),实体融资需求和经济基本面偏弱的格局可能仍然难以出现趋势性改变。

第三部分:资金价格边际回升VS央行“降成本”

降息后资金面反而收紧的原因可能在于资金供需的变化,但降息后央行维持流动性宽松的信号仍然明确。

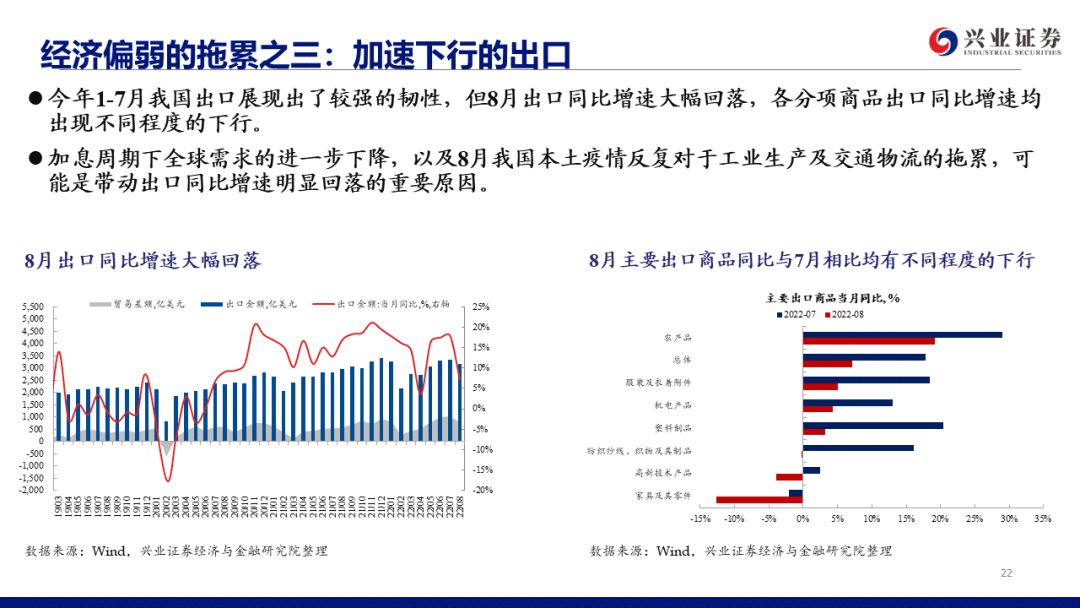

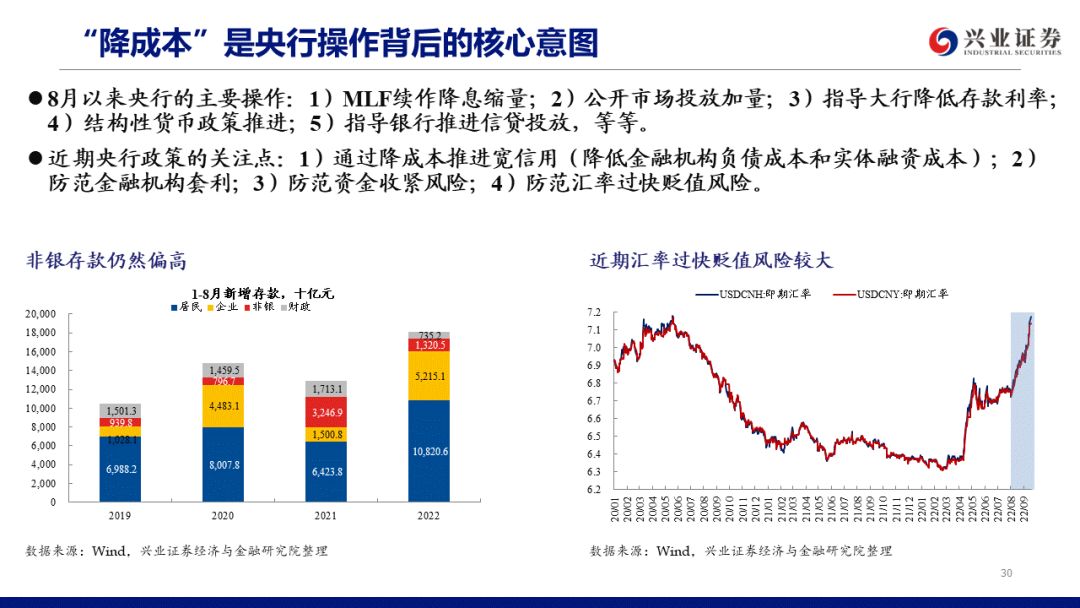

近期央行政策的关注点:1)通过降成本推进宽信用(降低金融机构负债成本和实体融资成本);2)防范金融机构套利;3)防范资金收紧风险;4)防范汇率过快贬值风险。

目前央行货币政策目标函数的核心变量可能仍在于“降成本”,后续货币政策宽松可能会进一步加码。其主因在于:

1)目前宽信用进程仍然偏慢;

2)存款利率下调降低了银行负债成本,打开了利率下行空间;

3)央行对利率走廊内涵的明确说明目前偏低的资金利率处于合理水平,且存在进一步向下的空间。

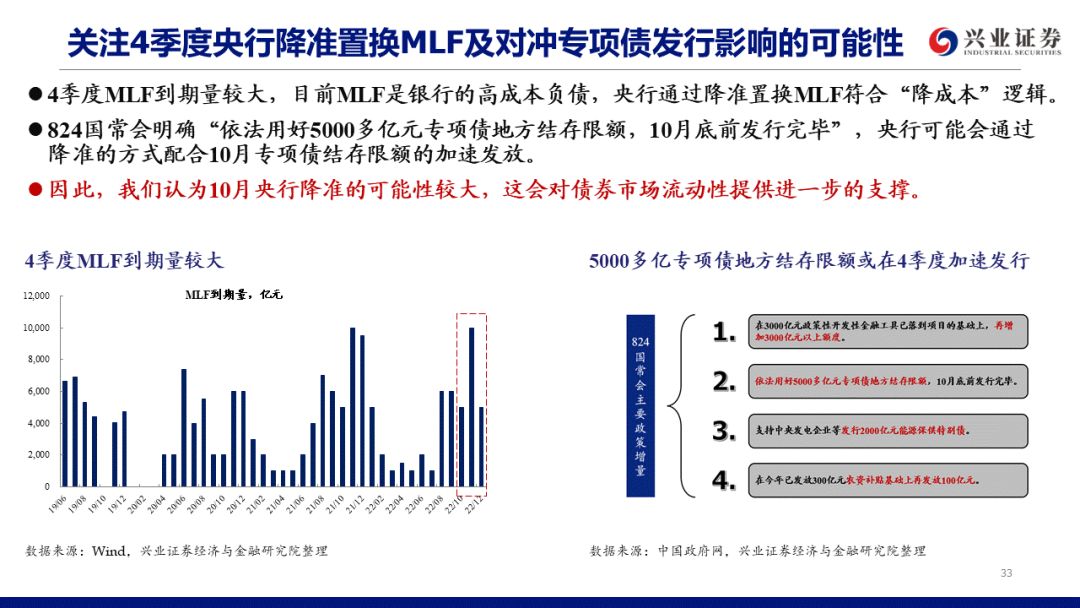

人民币贬值压力可能并不会影响货币宽松的基调,货币政策进一步宽松和资金利率进一步下行仍有空间,关注10月央行降准的可能性。

第四部分:关于利率低点与利率中长期中枢的讨论

目前利率债的绝对收益率水平确实处在历史低位,从历史分位数的角度来看投资价值不高。10-1期限利差处于历史高位(尤其是国债),中高等级信用债信用利差处于历史绝对低位。

但中长期随着经济增长下台阶,利率水平下台阶可能是大势所趋。回顾过去5-10年,目前绝对利率水平处于低位,但在未来5-10年,当前的绝对利率水平很有可能处于高位!

从估值来看国开债性价比不如国债,信用债的赔率明显处于低位,性价比已经较低。当前国债期限利差仍然比较陡峭,向期限利差要收益可能仍是阻力较小的方向,回调可能提供了更好的买点!

1)对于交易资金而言,10年期限的交易性机会仍然值得把握。2)对于配置资金而言,3-5Y期限的骑乘策略收益可能较为可观,超长债(15年以上)风险不大且票息收益较高,也具有不错的性价比。估值来看,利率债好于信用债,信用债高等级拉久期策略可能较优。后续挖掘估值洼地可能仍将持续一段时间。

风险提示:货币和财政政策超预期、房地产风险超预期、信用风险爆发加剧对市场形成脉冲式冲击

报告正文

风险提示:货币和财政政策超预期、房地产风险超预期、信用风险爆发加剧对市场形成脉冲式冲击

免责声明:本文转载自兴证固收,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。